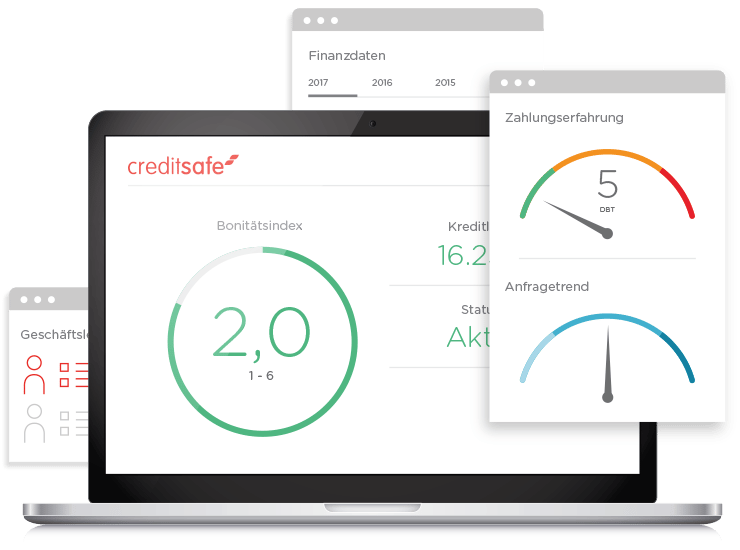

Creditsafe arbeitet kontinuierlich an der Verbesserung der Bewertungsmodelle (Scorecards). Wir verbinden dabei statistische Scoring-Methoden mit unserem ständig wachsenden Datenbestand. Die erweiterte Datenbasis ermöglicht uns, bessere und genauere Bewertungen für eine größere Anzahl von Unternehmen anzugeben.

Das Konzept hinter dem Scoring-Ansatz von Creditsafe besteht darin, das Insolvenzrisiko eines Unternehmens in den nächsten 12 Monaten anhand einer Reihe von eindeutigen Merkmalen vorherzusagen. Die Bedeutung dieser ist für die Bonitätsbewertung unterschiedlich, weshalb sie anhand ihrer Relevanz gewichtet werden. Sowohl die Merkmale als auch deren Einfluss auf den Score werden für Unternehmen anhand moderner statistischer Methoden bestimmt. Neben der statistischen Scorecard für Unternehmen bietet Creditsafe auch eine Scorecard für Gewerbetreibende an, die basierend auf einem Expertenmodell das Insolvenzrisiko kalkuliert. Im weiteren Verlauf dieses Textes wird dieses Gewerbe-Modell jedoch außer Betracht gelassen.