1. Wat doet een bedrijfskredietscore?

Een kredietscore geeft uw risk & credit management een duidelijk inzicht in de financiële stabiliteit of de solvabiliteit van uw zakenrelaties.

Commerciële kredietbeslissingen kunnen alleen genomen worden dankzij het verzamelen van de juiste (krediet)risico bedrijfsdata over uw nieuwe en bestaande klanten. Deze verzameling van financiële bedrijfsinformatie wordt omgezet in een heldere presentatie of overzicht, zodat u een duidelijke en onderbouwde kredietbeslissing kunt nemen. Deze indicatie ondersteunt u dus rechtstreeks bij het optimaliseren van uw kredietrisico's en het gezond houden van uw eigen cashflow.

De bedrijfskredietscorekaart achter de kredietscore berekent de kans op faling van een onderneming en wordt (meestal) opgenomen in een kredietrapport. Bij Creditsafe maken we deze voorspelling over de komende 12 maanden.

Het doel van een kredietscore is om uw risk- en credit management teams het nodige inzicht te geven in de potentiële kredietrisico's van uw zakenrelaties. Daarom wordt het letterlijk vertaald in 'de kans op faling' of 'probability of default' (PD of PoD). We gaan hier hieronder nog verder op in.

Bad debt, uitstaande schulden, achterstallige facturen en afschrijvingen gaan hand in hand met dreigende faillissementen.

Zonder liquide middelen of cash kan een onderneming niet operationeel blijven, komt de productie in gevaar, is er een liquiditeitstekort en is de kans zeer reëel dat zij haar leveranciers niet meer (op tijd) kan betalen.

2. Hoe komt een bedrijfskredietscorekaart tot stand?

Een bedrijfskredietscorekaart wordt opgesteld door externe, onafhankelijke partijen zoals organisaties die actief zijn op het gebied van zakelijke kredietbeoordelingen, handelsinformatie en zakelijke kredietinformatie. Allereerst verzamelen deze organisaties de benodigde (financiële) bedrijfsdata.

Creditsafe verzamelt deze data uit meer dan duizenden bronnen, zoals nationale officiële registers of instanties, lokale publicaties, collectiebronnen, etc.

De financiële bedrijfsdata die we verzamelen zijn afkomstig van officiële instellingen zoals de Nationale Bank, Kruispuntbank van Ondernemingen (KBO), Staatsblad, etc. Creditsafe maakt ook gebruik van een streng geselecteerd netwerk van internationale datapartners over de hele wereld.

Om de geldigheid van onze financiële bedrijfsinformatie verder te optimaliseren, bevat onze database ook betalingservaringen via onze vertrouwde leveranciers van betalingstransacties.

De verzamelde gegevens worden eerst verzameld en vervolgens getransformeerd of verwerkt om ervoor te zorgen dat alle data elementen correct voor het juiste doel worden gedistribueerd. Zodra deze fasen zijn voltooid, kunnen de gegevens worden opgenomen in een kredietalgoritme, waarbij statistische regressiemodellen kunnen worden gebruikt om een onderscheid te maken tussen bedrijven met een laag, gemiddeld en hoog kredietrisico.

3. Hoe wordt de kredietscore in een bedrijfskredietscorekaart berekend?

Van kleine (lokale) bedrijven tot grote KMO's en multinationals, de factoren die van invloed zijn op het uiteindelijke faillissement van een bedrijf verschillen per bedrijfsgrootte en industrie. Om de voorspelbaarheid en stabiliteit van een kredietscore (kaart) te vergroten, segmenteert Creditsafe alle bedrijven binnen een populatie op basis van beschikbare informatie, grootte en type bedrijf.

Geen twee bedrijven zijn identiek, maar de meeste vertonen vergelijkbare tekenen van falen binnen een populatie. Om het onderscheidend vermogen van een Creditsafe kredietscorekaart te vergroten, worden de populaties gesegmenteerd. Het doel van segmentatie bij Creditsafe is om een set van subpopulaties te definiëren die, wanneer ze individueel en gecombineerd gemodelleerd worden, het kredietrisico beter zullen rangschikken dan een enkel model op een totale populatie.

Binnen elke kredietscorekaart varieert het belang dat elke factor heeft op de kredietscore, afhankelijk van zijn statistische relevantie in relatie tot een bedrijfsfaillissement. Hieronder tonen wij enkele van de belangrijkste elementen die kunnen worden gebruikt om een kredietscore te berekenen.

- Officiële publicaties

- Adreswijzigingen

- Bestuurderswissels

- Bedrijfssectoren

- Gedeponeerde jaarrekeningen

- Verbonden ondernemingen

- Bedrijfsgrootte

- Bedrijfstypes

De nauwkeurigheid en voorspelbaarheid van een kredietscorekaart is van vitaal belang om opportuniteiten en kredietrisico's volledig in te schatten. Het niet herkennen van een bedrijf dat failliet dreigt te gaan, is uiteraard een onmiddellijk kredietrisico.Aan de andere kant betekent het ten onrechte afwijzen van een potentiële klant een verlies van omzet en een financiële kostenpost opleveren.

Het essentiële concept achter de Creditsafe kredietscorebenadering bestaat erin het gedrag van bedrijven (in termen van hun goede/slechte prestaties in de komende 12 maanden) nauwkeurig te voorspellen aan de hand van een reeks kenmerken die duidelijk aangeven waarom een bedrijf als een hoog of een laag kredietrisico kan worden beschouwd.

Dit onderscheid tussen "goede" en "slechte" bedrijven, d.w.z. bedrijven met een hoog of laag risico op faillissement, is het essentiële kenmerk van een goed kredietscoringsmodel.

4. Wat is de 'Probability of Default'?

De Probability of Default (PD of PoD) is een wiskundige berekening die aangeeft hoe groot de kans is dat een onderneming faalt binnen 12 maanden na de datum van aanvraag van een bepaald krediet.

De PoD is een eenvoudige representatieve manier voor ondernemingen om kredietaanvragen te aanvaarden, te wijzigen of zelfs af te wijzen. Deze waarschijnlijkheid kan worden toegepast op een breed scala van scenario's voor risicobeheer en kredietanalyse. De PoD hangt niet alleen af van de kenmerken van de debiteur, maar ook van zijn economische omgeving.

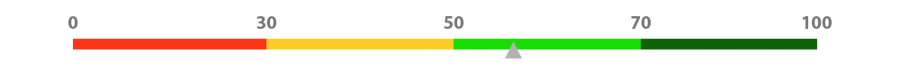

De Creditsafe kredietscorekaart geeft een score tussen 1 en 100 voor het hoogste en respectievelijk het laagste risico. Deze schaal wordt gemaakt op basis van de uitkomst van de PoD, uitgedrukt in een percentage. Hoe hoger de Creditsafe kredietscore, hoe lager dePoD percentage en vice versa.

Een praktisch voorbeeld om het bovenstaande in perspectief te plaatsen:

Bedrijf A heeft een lage kredietscore van 10 op 100 in het Creditsafe kredietrapport. Zoals toegelicht, houdt een lage kredietscore een verhoogd kredietrisico in en een verhoogde kans op wanbetaling en faling. Daarom weerspiegelt de PoD, die gekoppeld is aan de kredietscorebeoordeling, als zodanig een verhoogd percentage.

Wat wordt hier aangetoond?

Met een score van 10 op 100 voorspelt de kredietscore dat het bedrijf in kwestie een reële kans heeft om failliet te gaan binnen 12 maanden na de datum van aanvraag van een bepaald krediet. Dit bedrijf heeft dus een verhoogde kans om een kredietrisico te vormen voor uw (gestandaardiseerd) kredietbeleid.

Op basis van deze informatie heeft uw finance en/of credit management afdeling de nodige inzichten om het "krediet" te accepteren, aan te passen (zoals vooruitbetaling of betalingsplan) of te weigeren.

5. Waarom is een kredietscorebeoordeling belangrijk?

Als u de bovenstaande 4 punten hebt doorgenomen, kunnen we alleen maar concluderen dat een kredietrisicobeoordeling van cruciaal belang is voor de finance en risk afdelingen binnen uw organisatie.

De kredietscore laat u toe onmiddellijk een onderscheid te maken tussen risicovolle en financieel gezonde bedrijven. Door het opzetten en implementeren van een consistent credit control beleid (met behulp van een credit check) bent u in staat om uw kredietrisico's te beheersen, krijgt u een helder inzicht in de financiële stabiliteit van uw relaties en beschikt u over de middelen om uw liquiditeit en cashflow te optimaliseren; waardoor u zaken kunt blijven doen met potentiële en duurzame groei.